L'investissement éco responsable expliqué par des professionnels de la finance

L’investissement écoresponsable

Neuf Français sur dix considèrent qu'il est essentiel pour les entreprises de s'engager dans une économie socialement responsable et écologiquement durable.

Cette prise de conscience collective témoigne de l'importance croissante de l'investissement éco responsable dans le paysage financier actuel.

En effet, les chiffres parlent d'eux-mêmes. Une étude de 2020 a démontré que les fonds d'actions durables ont fait preuve d'une remarquable résilience, affichant une baisse de seulement 6,5%, contre 17,5% pour le CAC 40.

Depuis la création du label ISR (Investissement Socialement Responsable) en 2016 par le Ministère des Finances, les investisseurs disposent notamment d'un cadre plus clair pour orienter leurs placements.

Ainsi, les entreprises qui intègrent activement les critères ESG (Environnementaux, Sociaux et de Gouvernance) démontrent une meilleure gestion des risques.

À partir du 1er mars 2024, les fonds ISR franchiront une nouvelle étape en excluant les entreprises exploitant le charbon ou les hydrocarbures non conventionnels, marquant un tournant décisif dans l'investissement durable et responsable.

Les fondamentaux de l'investissement responsable

L'investissement socialement responsable représente une démarche qui applique les principes du développement durable aux placements financiers.

Cette approche se distingue des investissements traditionnels par l'intégration de critères extra-financiers dans l'évaluation des actifs.

Les critères ESG : pierre angulaire de l'investissement responsable

Les critères ESG constituent le socle de l'investissement responsable.

Le volet environnemental évalue l'impact sur la planète, notamment la gestion des émissions de CO2 et le recyclage des déchets.

Par ailleurs, l'aspect social examine la qualité du dialogue social, l'emploi des personnes handicapées et la formation des salariés.

Enfin, le pilier gouvernance analyse la transparence de la rémunération des dirigeants et la lutte contre la corruption.

Le cadre réglementaire et la certification

La France occupe une position pionnière dans la certification professionnelle de la finance durable.

En effet, depuis 2020, les organismes de placement collectif en valeurs mobilières (OPCVM) et les fonds d'investissement alternatifs peuvent obtenir la labellisation ISR.

Ainsi, à partir de mars 2024, les fonds ISR excluront les entreprises qui exploitent du charbon ou des hydrocarbures non conventionnels.

Face à l'évolution des normes et des attentes des investisseurs, des solutions comme Qileo permettent d'identifier plus facilement les placements alignés avec les nouvelles exigences du label ISR, simplifiant ainsi la gestion d’un portefeuille responsable.

Pour accompagner cette évolution, 15% des portefeuilles des fonds ISR devront, dès 2026, être investis dans les secteurs à fort impact avec des plans de transition alignés sur les accords de Paris.

Cette nouvelle version du label ISR renforce ses exigences et ses ambitions en matière de lutte contre le changement climatique.

Construire un portefeuille éco responsable

La construction d'un portefeuille éco responsable nécessite une approche méthodique et réfléchie pour optimiser les rendements tout en respectant les critères environnementaux.

La diversification: clé d'un portefeuille durable

La diversification représente le fondement d'une stratégie d'investissement robuste.

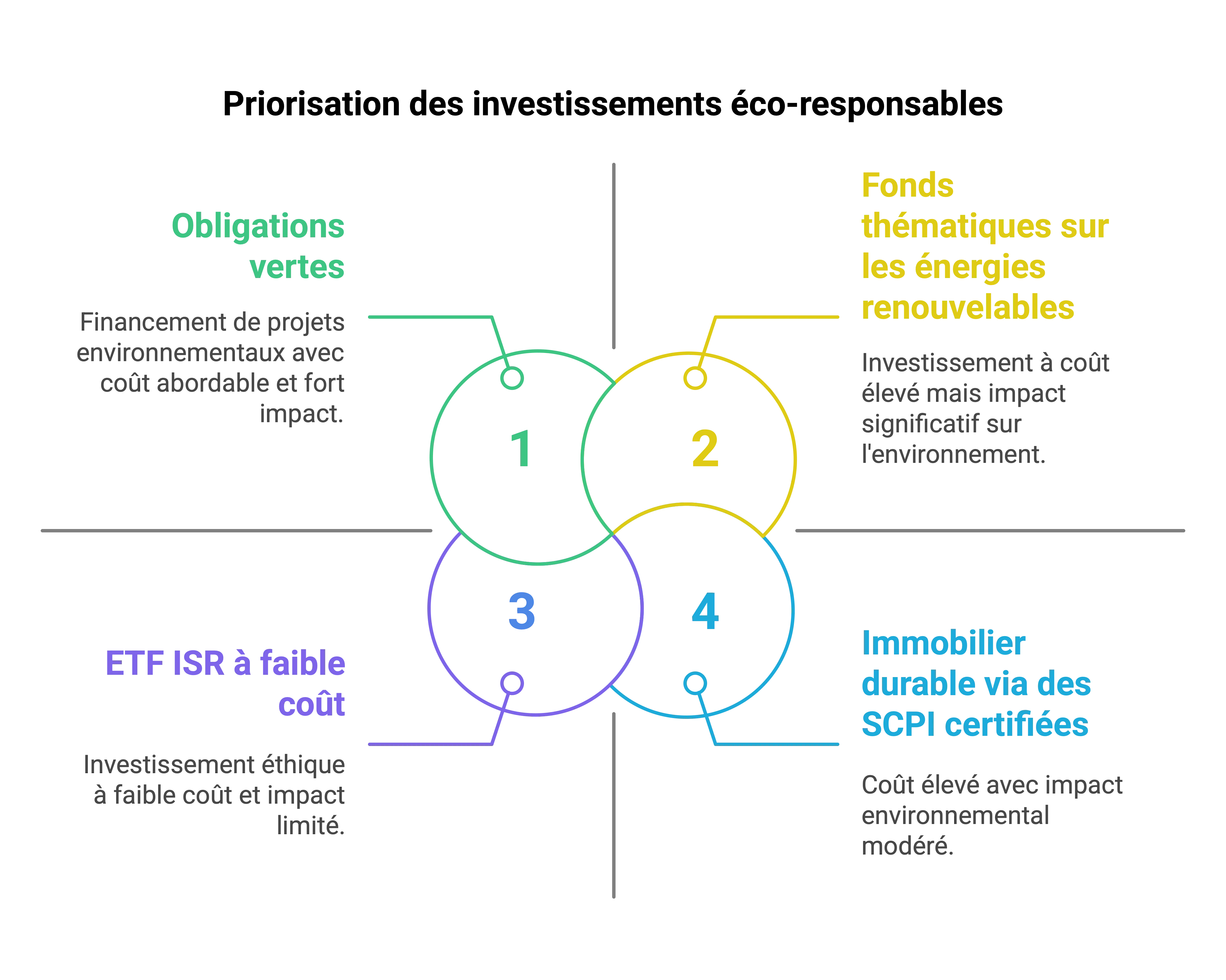

En effet, les données historiques démontrent qu'un portefeuille combinant actions internationales, obligations souveraines et ETF sectoriels réduit la volatilité de 30% par rapport à un investissement unique. Par ailleurs, les classes d'actifs essentielles pour un portefeuille éco responsable comprennent:

- Les obligations vertes pour financer des projets environnementaux

- Les ETF ISR avec des frais ne dépassant pas 0,4% annuellement

- Les fonds thématiques ciblant les énergies renouvelables

- L'immobilier durable via des SCPI certifiées

Avec des outils comme Qileo, les investisseurs peuvent mieux répartir leurs actifs entre obligations vertes, fonds ISR et autres supports financiers durables, tout en optimisant leur diversification et leurs rendements.

Pour bien diversifier un portefeuille durable, il est essentiel de comprendre comment les banques influencent la transition écologique.

Notre article “Banque écologique en France, un levier clé pour la transition écologique” explique en détail comment choisir une banque qui soutient activement les investissements responsables.

Stratégies d'intégration ESG

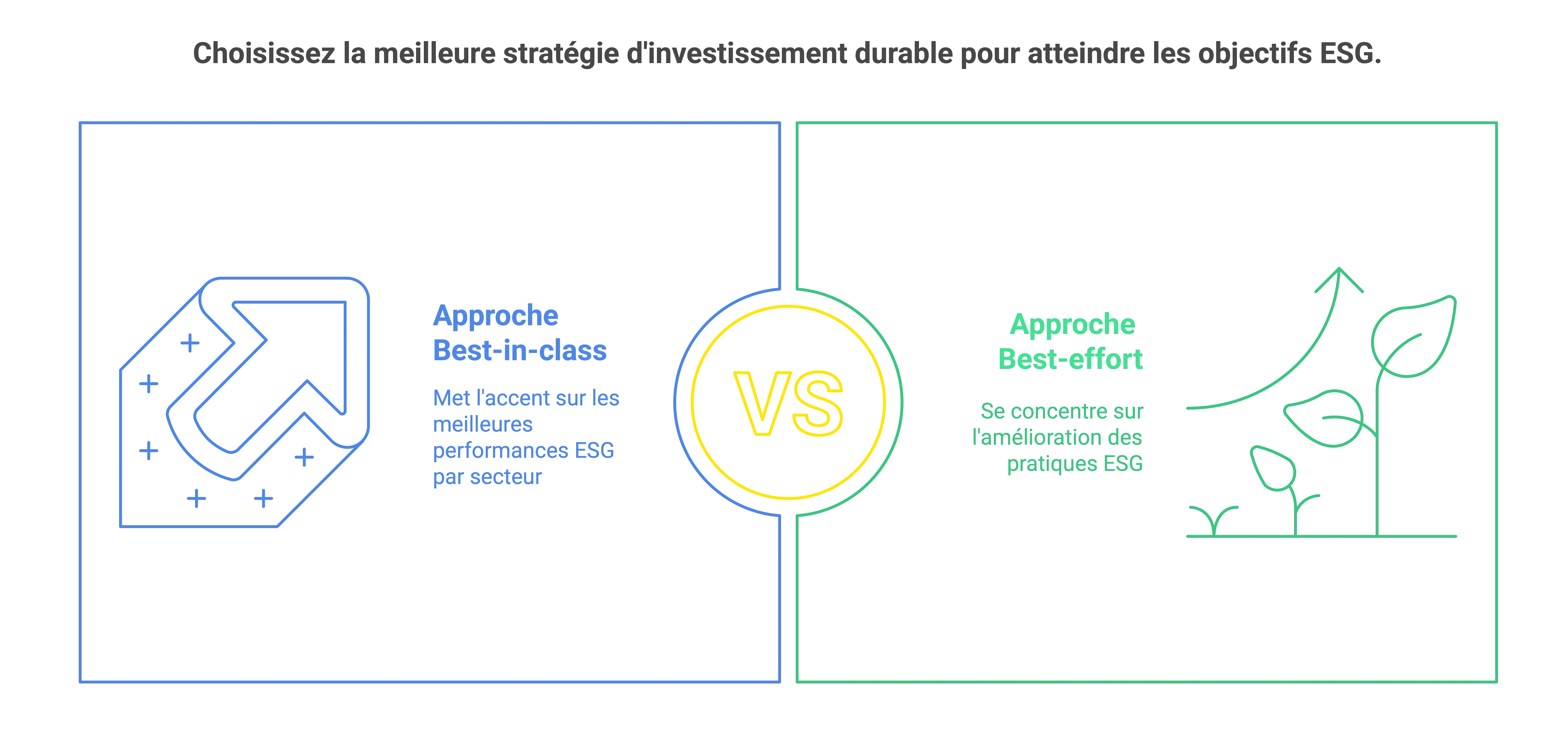

La méthode "best in class" s'impose comme l'approche la plus efficace, sélectionnant dans chaque secteur les entreprises les mieux notées selon les critères ESG.

En outre, pour maintenir une diversification optimale, il est conseillé de limiter les fonds thématiques à une partie du portefeuille uniquement.

La répartition géographique joue également un rôle crucial. Ainsi, il est recommandé de couvrir différentes zones (Europe, Amérique, pays émergents) tout en évitant une concentration excessive sur des marchés trop restreints.

Cette approche permet d'atténuer l'impact d'événements négatifs spécifiques à un pays sur l'ensemble du portefeuille.

Stratégies d'investissement durable

Les stratégies d'investissement durable ont considérablement évolué, offrant désormais des approches sophistiquées pour maximiser l'impact positif des placements.

Les approches d'investissement responsable

L'approche Best-in-class constitue une méthode de sélection qui privilégie les entreprises les mieux notées d'un point de vue extra-financier dans chaque secteur d'activité.

Par ailleurs, l'approche Best-in-universe sélectionne les entreprises les plus performantes sur les critères extra-financiers, tous secteurs confondus, créant ainsi des biais sectoriels favorables aux énergies renouvelables.

En outre, la stratégie Best-effort se concentre sur l'évolution des pratiques des entreprises, notamment celles qui démontrent une amélioration significative de leurs performances ESG.

Cette approche permet, par exemple, d'investir dans des entreprises de transport qui améliorent leur empreinte carbone.

L'impact investing: une nouvelle dimension

L'investissement à impact représente une évolution majeure, combinant rendement financier et impact social ou environnemental mesurable.

Cette approche repose sur trois piliers essentiels : l'intentionnalité, l'additionnalité, et la mesurabilité.

Ainsi, les fonds d'impact doivent démontrer des résultats tangibles, comme le nombre d'emplois créés ou les tonnes de déchets recyclés.

Grâce à des solutions innovantes comme Qileo, les entreprises et investisseurs engagés peuvent suivre avec précision les impacts concrets de leurs placements, en toute transparence et avec des indicateurs fiables.

L'impact investing repose sur des choix financiers alignés avec des valeurs environnementales et sociales fortes.

Pour approfondir cette approche et comprendre son lien avec les Objectifs de Développement Durable, notre article “Comment intégrer les ODD pour maximiser l’impact de votre entreprise” vous guide à travers les meilleures pratiques et stratégies.

Vers une mesure standardisée

La standardisation des mesures d'impact progresse, notamment grâce aux initiatives comme l'IMP (Impact Management Project) qui établit un consensus mondial sur l'évaluation des impacts.

Les investisseurs disposent désormais d'outils comme le catalogue IRIS+ pour mesurer précisément leurs performances d'impact.

Vers une finance plus verte

L'investissement éco responsable représente désormais une réalité incontournable du paysage financier français. Les performances remarquables des fonds durables, associées au renforcement du cadre réglementaire, témoignent de la maturité de cette approche d'investissement.

Les critères ESG, devenus essentiels dans l'évaluation des entreprises, permettent aux investisseurs d'identifier efficacement les acteurs engagés dans une démarche durable.

Cette évolution s'accompagne d'une standardisation croissante des mesures d'impact, offrant une transparence accrue sur les résultats concrets des investissements responsables.

La diversification des portefeuilles, combinée aux stratégies "best-in-class" et d'impact investing, ouvre la voie à une finance plus vertueuse sans compromettre les rendements.

Les investisseurs soucieux d'allier performance financière et impact positif peuvent opter pour un compte professionnel éthique comme celui proposé par Qileo, spécialement conçu pour accompagner cette transition.

L'avenir de l'investissement s'écrit donc résolument sous le signe de la responsabilité environnementale et sociale.

Les nouvelles exigences du label ISR pour 2024 et 2026 confirment cette tendance irréversible vers une finance plus durable, alignée sur les objectifs climatiques mondiaux.

FAQs

Q1. Qu'est-ce que l'investissement éco responsable ?

L'investissement éco responsable est une approche qui intègre des critères environnementaux, sociaux et de gouvernance (ESG) dans les décisions d'investissement, visant à générer des rendements financiers tout en ayant un impact positif sur la société et l'environnement.

Q2. Quels sont les avantages de l'investissement responsable ?

Les avantages incluent une meilleure gestion des risques, une potentielle résilience accrue en période de crise, et la possibilité de contribuer positivement aux enjeux sociaux et environnementaux tout en recherchant des performances financières.

Q3. Comment construire un portefeuille éco responsable ?

Pour construire un portefeuille éco responsable, il faut diversifier ses investissements en incluant des obligations vertes, des ETF ISR, des fonds thématiques sur les énergies renouvelables, et de l'immobilier durable. Il est important de répartir ses investissements géographiquement et de sélectionner des entreprises bien notées selon les critères ESG.

Q4. Qu'est-ce que l'approche "best-in-class" dans l'investissement durable ?

L'approche "best-in-class" consiste à sélectionner, dans chaque secteur d'activité, les entreprises les mieux notées selon les critères ESG. Cette méthode permet de maintenir une diversification sectorielle tout en privilégiant les acteurs les plus performants en matière de durabilité.

Q5. Comment évolue la réglementation concernant l'investissement responsable en France ?

La réglementation française évolue vers des exigences plus strictes. À partir de mars 2024, les fonds ISR devront exclure les entreprises exploitant le charbon ou les hydrocarbures non conventionnels. De plus, d'ici 2026, 15% des portefeuilles des fonds ISR devront être investis dans des secteurs à fort impact avec des plans de transition alignés sur les accords de Paris.

.svg)